A. ĐỐI TƯỢNG THEO PHƯƠNG PHÁP KHẤU TRỪ

I. Đối tượng kê khai thuế GTGT theo phương pháp khấu trừ:

Theo điều 12 Thông tư 219/2013/TT-BTC quy định phương pháp Khấu trừ thuế GTGT:

1. Phương pháp khấu trừ thuế áp dụng đối với DN thực hiện đầy đủ chế độ kế toán, hóa đơn, chứng từ theo quy định của pháp luật về kế toán, hóa đơn, chứng từ bao gồm:

a) DN đang hoạt động có doanh thu hàng năm từ bán hàng hóa, cung ứng dịch vụ từ 1 tỷ đồng trở lên (trừ hộ, cá nhân kinh doanh nộp thuế theo phương pháp tính trực tiếp).

b) Cơ sở kinh doanh đăng ký tự nguyện áp dụng phương pháp khấu trừ thuế (trừ hộ, cá nhân kinh doanh nộp thuế theo phương pháp tính trực tiếp).

Như vậy: Có 2 đối tượng được kê khai thuế GTGT theo PP Khấu trừ đó là: DN có Doanh thu hàng năm từ 1 tỷ trở lên và DN đăng ký tự nguyện.

2. Doanh thu hàng năm từ 1 tỷ đồng trở lên làm căn cứ xác định kê khai thuế GTGT theo phương pháp khấu trừ là doanh thu bán hàng hóa, cung ứng dịch vụ chịu thuế GTGT và được xác định như sau:

Doanh thu hàng năm do DN tự xác định căn cứ vào tổng cộng chỉ tiêu “Tổng doanh thu của HHDV bán ra chịu thuế GTGT” trên:

– Tờ khai thuế GTGT tháng của kỳ tính thuế từ tháng 11 năm trước đến hết kỳ tính thuế tháng 10 năm hiện tại trước năm xác định phương pháp tính thuế GTGT.

– Hoặc trên Tờ khai thuế GTGT quý của kỳ tính thuế từ quý 4 năm trước đến hết kỳ tính thuế quý 3 năm hiện tại trước năm xác định phương pháp tính thuế GTGT.

– Thời gian áp dụng ổn định phương pháp tính thuế là 2 năm liên tục.

3. DN đăng ký tự nguyện áp dụng phương pháp khấu trừ:

Theo điều 1 Thông tư 93/2017/TT-BTC quy định:

“Phương pháp tính thuế của cơ sở kinh doanh xác định theo Hồ sơ khai thuế giá trị gia tăng hướng dẫn tại Điều 11 Thông tư số 156/2013/TT-BTC ngày 06/11/2013 của Bộ Tài chính (đã được sửa đổi, bổ sung tại Điều 1 Thông tư số 119/2014/TT-BTC ngày 25/8/2014 và Điều 2 Thông tư số 26/2015/TT-BTC ngày 27/2/2015 của Bộ Tài chính).”

Như vậy, kể từ ngày 05/11/2017:

=> Việc xác định phương pháp tính thuế GTGT căn cứ theo Hồ sơ khai thuế GTGT do cơ sở kinh doanh gửi đến cơ quan thuế, cụ thể:

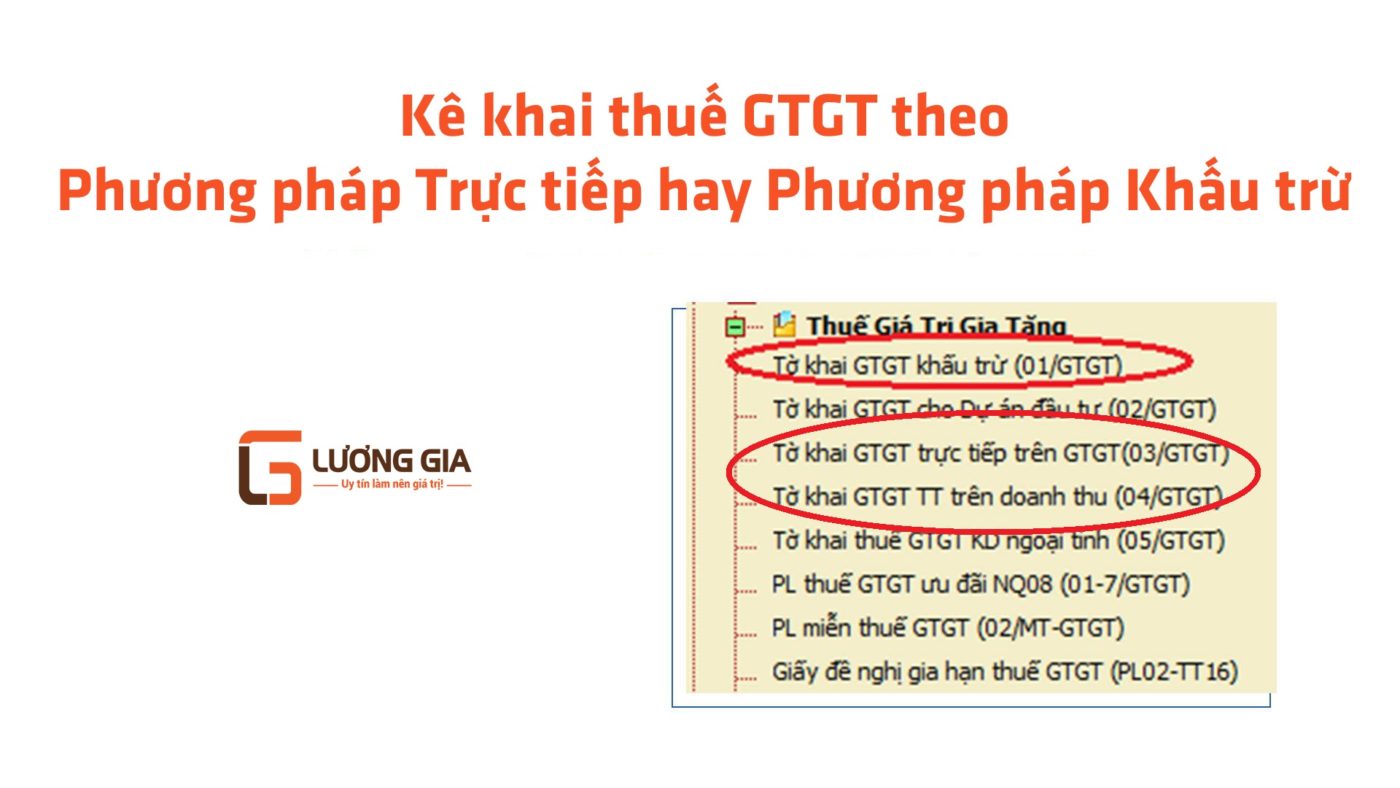

– Nếu cơ sở kinh doanh đăng ký áp dụng thuế GTGT theo phương pháp khấu trừ thì gửi Tờ khai thuế GTGT Mẫu số 01/GTGT, 02/GTGT đến cơ quan thuế.

– Nếu cơ sở kinh doanh đăng ký áp dụng phương pháp trực tiếp thì gửi Tờ khai thuế GTGT Mẫu số 03/GTGT, 04/GTGT đến cơ quan thuế.

II. Hồ sơ khai thuế GTGT theo phương pháp khấu trừ:

– Tờ khai thuế giá trị gia tăng mẫu 01/GTGT.

B. ĐỐI TƯỢNG THEO PHƯƠNG PHÁP TRỰC TIẾP

I. Đối tượng kê khai thuế GTGT theo phương pháp Trực tiếp:

1. Theo PP trực tiếp trên GTGT

– DN hoạt động mua, bán, chế tác vàng bạc, đá quý

2. Theo PP trực tiếp trên Doanh thu

– Những DN có doanh thu hàng năm dưới mức ngưỡng doanh thu 1 tỷ đồng (trừ trường hợp đăng ký tự nguyện áp dụng phương pháp khấu trừ thuế).

– Doanh nghiệp, hợp tác xã mới thành lập (trừ trường hợp đăng ký tự nguyện áp dụng pp khấu trừ).

– Hộ, cá nhân kinh doanh;

– Tổ chức kinh tế khác không phải là doanh nghiệp, hợp tác xã (trừ trường hợp đăng ký nộp thuế theo phương pháp khấu trừ).

II. Hồ sơ khai thuế GTGT theo phương pháp trực tiếp:

1. Hồ sơ khai thuế GTGT theo phương pháp trực tiếp trên GTGT:

– Tờ khai thuế giá trị gia tăng theo mẫu số 03/GTGT.

2. Hồ sơ khai thuế GTGT theo phương pháp trực tiếp trên Doanh thu:

– Tờ khai thuế giá trị gia tăng mẫu số 04/GTGT

C. Thời hạn nộp hồ sơ khai thuế GTGT:

– Thời hạn nộp hồ sơ khai thuế GTGT theo tháng chậm nhất là ngày 20 của tháng sau:

VD: Hạn nộp Tờ khai thuế GTGT tháng 1/2019 là ngày 20/2/2019

– Thời hạn nộp hồ sơ khai thuế GTGT theo quý chậm nhất là ngày 30 của quý sau:

VD: Hạn nộp Tờ khai thuế GTGT Quý 3/2019 là ngày 30/10/2019.

Sau khi đã xác định xong DN mình kê khai theo phương pháp Khấu trừ hay Trực tiếp -> Tiếp đó các bạn xác định xem DN mình kê khai theo Quý hoặc Tháng

Xem thêm: Cách xác định kê khai thuế GTGT theo Quý hay Tháng

Các căn cứ pháp lý:

– Luật số 31/2013/QH13.

– Thông tư 156/2013/TT-BTC.

– Thông tư 219/2013/TT- BTC.

– Thông tư 119/2014/TT- BTC.

– Thông tư 151/2014/TT-BTC.

– Thông tư 26/2015/TT-BTC

– Thông tư 173/2016/TT-BTC.

– Thông tư 93/2017/TT-BTC.

Quý khách hàng có nhu cầu vui lòng liên hệ:

CÔNG TY TNHH DỊCH VỤ VÀ TƯ VẤN LƯƠNG GIA

Địa chỉ: Tổ 16, Phường Lộc Vượng, TP. Nam Định, T. Nam Định

Website: ketoanluonggia.com

Email: luonggia@ketoanluonggia.com

Facebook: facebook.com/ketoanthueluonggia

Hotline: 0963 755 689 (Viettel) – 0948 755 689 (Vina) – 0931 755 689 (Mobi)